02

下坡路上的松下

【1】昔日锂电巨头

讲起松下,可以说是锂电池的鼻祖了,不论消费锂电还是动力电池,松下都是当之无愧的老前辈。早在1994年松下就成功研发出可充电锂电池,后面的近10年时间,松下一直稳坐消费锂电池龙头位置,包括松下、三洋在内的日本企业几乎垄断了全球锂电池市场。这里值得一提的是日本在材料的诸多细分领域,都是全球技术的领先者。

回到松下的电池业务,到了2008年,松下开始与特斯拉合作,布局动力电池领域,随着特斯拉销量的快速增长,松下拿下的动力电池出货量第一的桂冠。

松下在与特斯拉的合作中,深耕圆柱电池,在业内最先实现了NCA 18650+硅碳负极圆柱电池量产,从18650到21700再到4680,松下将圆柱电池的性能发挥到了极致,在能量密度和电芯一致性等方面长期领跑全行业。

记得彼时,虽然松下的电池业务不赚钱,但被视为锂电池行业的绝对高峰,只能瞻仰之。

【2】腰斩

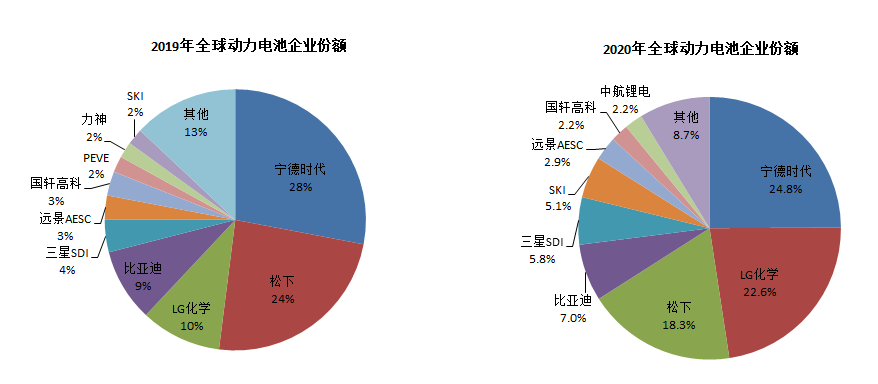

在2017年之前,松下的动力电池市场份额一直是全球第一,市占率高达30%。随着中国新能源市场的爆发和中国动力电池产业链快速兴起,松下的动力电池出货量被宁德时代赶超,屈居第二;到了2020年,松下又被LG化学超越,掉到第三。再看今年上半年数据,松下的市占率降到14.9%,相较巅峰时期已经腰斩。

图4:松下的全球市场份额逐渐减少,资料来源:SNE Research

究其原因,首先松下此前一直单压特斯拉,开发客户意愿保守,凭着特斯拉一家的需求做到世界第一,然而客户结构单一的隐患早已埋下种子。

自2020年以来,特斯拉相继引入LG化学和宁德时代,松下在特斯拉的份额逐渐被蚕食,当特斯拉的份额降低之后,却没有其他客户补充丢失的市场份额。

其次,松下长期死磕圆柱电池,公司近90%产能用于圆柱电池,圆柱电池的产能和技术确实无人能及,但是方形电池规模一直很小,无法形成规模,技术也没有跟上,导致方形电池缺乏竞争力,客户拓展受到限制。

可以说成也特斯拉,“败”也特斯拉。

实际上,松下属于日本第三大财团住友体系,松下的行业地位受到冲击,按道理背后的财团该助一臂之力,然而唏嘘的现实是,松下电池业务在集团整体营收占比仅有9%左右,利润贡献仅为1%,显然这是费力不赚钱的生意,集团自然是不赞成松下继续扩产为他人做嫁衣,所以松下近些年的产能扩张一直不够积极。

早在2019年4月,马斯克就曾发表推文:松下电池产能从2018年7月份开始就已经限制了Model 3的产量。终于到了2020年6月,马斯克忍无可忍,引入了LG化学作为二供,随后宁德也开始供货国产特斯拉。

对松下更不利的是,特斯拉还在自建工厂以及寻求更多供应商,有消息指出特斯拉已经在考虑比亚迪的刀片电池。可以设想一下,如果松下在特斯拉的份额继续被LG化学、宁德时代瓜分,甚至哪天马斯克将松下彻底抛弃,那腰斩的松下会不会迎来脚踝斩?

【3】翻身希望渺茫

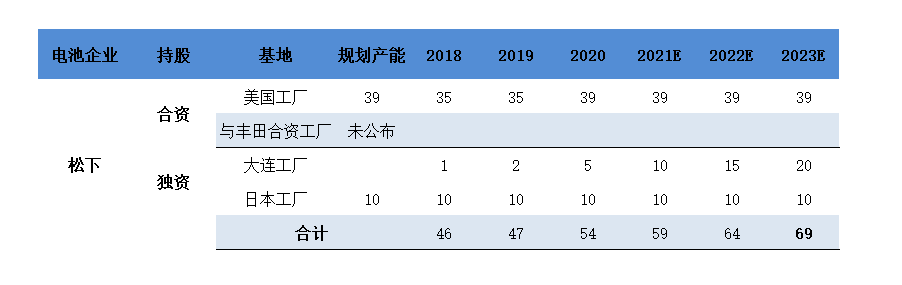

行业地位不断受到冲击,松下也试图做些改变。一方面,松下不再死磕圆柱电池,开始发展方形电池,拓展其他客户,现已配套福特、大众、丰田、奔驰等厂商的少部分车型,去年还与丰田合资成立电池制造公司;另一方面,松下开始准备扩产,但截止到2023年的规划产能仅为69GWh。当前全球车企在向电动化转型,从松下的客户开发速度来看,显然太慢;从产能扩张来看,松下还是采取跟随的脚步,中国二线电池企业的扩张节奏都比你快。

图5:松下产能规划(GWh),资料来源:公司公告

时代抛弃你时,连一声再见都不会说。昔日的锂电老前辈虽然技术没得说,但商业模式的失败导致其被一个又一个后辈超越,在没有看到商业模式的洗心革命之前,我们很难相信松下能回归。

03

上坡路上的LG化学

【1】 LG化学的前世今生

在讲LG化学之前不得不提下其背后大名鼎鼎的LG集团,LG集团由1947年创立的乐喜化学工业会社发展而来,目前是韩国第二大集团,仅次于三星,其业务覆盖化学能源、电机电子、机械金属、贸易服务、金融及公益事业、体育等六大领域。

早在1996年LG化学就开始研发锂电池(仅晚于松下两年),不过起步阶段靠着是从日本学习带回来的电极分析和团队中仅有的干电池生产人员,由于缺乏全套技术和专业人员,初期研发以失败告终。当时他们试图与日立等日本大企业寻求技术合作,结果吃了闭门羹,不说技术,别人连材料体系都是保密,当时LG化学的锂电池的研发陷入了僵局。

正面不行,就旁敲侧击,LG化学开始打日本锂电小企业的注意,间接获得了技术和设备等知识,后来他们就是边摸索边试验,一年多后,用于笔记本的小型电池试产成功,到了1999年,锂离子电池终于量产成功。

锂电池入门之后,LG化学凭借着化学材料的技术积累,开始研发正极、隔膜涂覆和电解液。到了2010年,LG化学位于美国密歇根州的动力电池工厂动工,开始海外扩张模式。

虽然同是财团背景,但LG化学跟松下不同的是,其锂电池业务在集团一直有存在感,LG化学在2018年总营收约1630亿元,其中电池板块业务占比约24%,是LG化学的第二大业务,仅次于化工材料,并且随着动力电池业务的放量,电池业务已经成为LG化学新的增长点。

图6:LG化学季度收入,资料来源:公司年报,东吴证券

过去两年,LG化学的发展可谓迅猛,全球市占率从2019年的10%跃升到了今年上半年的24.3%,直逼宁德时代的29.6%。甚至在去年同期,LG化学的装机量超过宁德时代暂列世界第一。

在产能规划方面,LG化学同样激进,截止2023年LG化学规划产能已经达到396GWh。为了保证正极材料的稳定供应,LG化学甚至计划投资27.38亿元自建一座正极材料工厂。

可以看到,LG和宁德时代的竞争策略非常类似。不得不说,LG已经是海外动力电池企业中,最有希望的一家了。

图7:LG化学产能规划(GWh),资料来源:SNE,公司公告

【2】中国化

以松下和LG化学为代表的海外企业的技术水平不容置疑,但是松下和LG化学都有一个共同点,就是供应体系封闭,上下游产业链以本国为主,导致成本居高不下,极大影响了产品综合竞争力。

相反,我国的高性价比锂电供应体系已经是国内动力电池企业的核心竞争力之一。就以国内龙头宁德时代为例,在今年上半年上游材料大幅涨价的情况下,宁德时代的毛利率还能达到23%,远远高于LG化学和松下不到10%的毛利率。

图8:宁德时代动力电池历年毛利率,资料来源:公司公告

如今,LG开始将眼光转向中国供应链体系。8月31日,星源材质公告称,公司拟与LG新能源签订《供应保证协议》,向LG新能源供应湿法隔膜,协议金额约43.11亿元;在电解液方面,新宙邦和国泰华荣已经进入LG化学供应链;在锂电设备方面,LG化学将订单大量投给了杭可科技。A股曾一度还追捧过LG概念股。

值得一提的是,中国动力电池龙头宁德时代跟LG化学一样,技术渊源都来自日本企业。宁德的管理层都曾是ATL的核心骨干,在早期发展阶段,宁德也得到了ATL的技术与渠道的大力支持,成为其初期成功的关键。

不过一开始,日本企业的技术和工艺确实好于宁德时代,宁德时代只能在研发上下狠功夫,迅速在技术上追赶LG化学等海外企业,在《真正的宁德时代,隐藏在两则不起眼的公告里》文中,宁德时代与ATL签署《交叉技术许可协议》,实现了技术反向输出。

图9:LG化学与宁德时代研发费用率对比,资料来源:公司公告,公司年报